中国黄金市场国际化现状和未来走势预测

中国黄金市场国际化现状和未来走势预测

在刚刚过去的9月,中国黄金协会和世界黄金协会在北京共同举办的首届“中国国际黄金大会”成功召开。中国国际黄金大会由高峰论坛、行业展览和专题活动三部分组成,以“开放、融合、发展”为主题,通过论坛展览和相关活动,全面展示了国际黄金发展的现状,探索了产业发展趋势,通过广泛开展国际对话,为黄金企业把握产业动态,打造了重要信息平台。大会期间还举办了《中国黄金行业社会责任报告(2014 版)》、《中国黄金年鉴2014》、《世界铂族年鉴2014》中文版发布会。

此次专题,我们就根据《中国黄金年鉴2014》中的信息对中国黄金市场国际化现状和未来走势进行分析和预测。根据最新的数据显示,2013年上海黄金交易所的现货黄金成交量已经跃居全球交易所第一位。2013年,上海黄金交易所全年黄金出库量为2196吨左右,同比增长了91%,入库量为2197吨,同比增长了81.3%。与此同时,根据美国期货业协会(FIA)的统计数据显示,上海期货交易所2013年黄金期货的成交量已经跃居世界第二,白银期货成交量则跃居世界首位。纵观整个贵金属市场,“西金东移”的现象已经非常明显。

“西金东移”下的黄金格局变迁

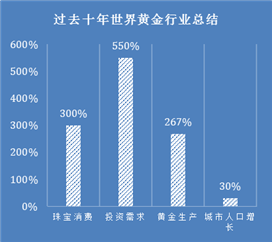

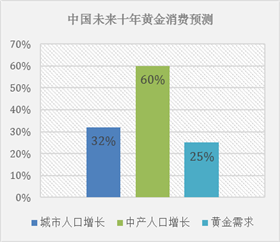

在金融危机以前,全球主要的黄金消费集中在欧美国家,中国经济腾飞后对黄金饰品的消费进入了一个逐渐觉醒的过程。如下图所示,自从2008年以后,尤其是2012-2013年期间,中国黄金消费,无论是在投资还是在饰品消费上都突飞猛进。在全球黄金市场不断繁荣的大背景下,未来中国城市化进程必然会带动金银消费更上一个台阶。根据中国发改委的数据预测,未来10年,中国城市中产阶级人口或增加2亿人,意味着一个相当于美国人口的中产阶级人群将会促进各个行业的发展,也必然会推升黄金饰品的消费和金价的攀升。

此外,从目前预估的数据来看,未来黄金消费仍然会处于一个需求大于供给的状态,这是造成黄金边际成本维持在1100美元附近的主要原因。

全球黄金消费国已经呈现出由西方向东方转移的趋势,欧美地区的消费量下降,而东亚和印度次大陆的消费量呈增长趋势。这一方面是基于中国和印度源远流长的黄金文化,另一方面得益于中国和印度经济的发展。近30年来,中国的城市化率由1980年的31% 增加到2013年52%,GDP平均增速达9%以上,近十年来平均储蓄率达到49%。预计未来几年中国GDP 增速会放缓,但是随着中国经济的变革,个人消费率仍将增长。据历史经验表明,一个国家的中产阶级人数增多会带动其贵金属的消费。据安永估计,未来15 年世界中产阶级的增长动力主要来源于亚太地区。预计到2020年,中国中产阶级的人数达到5亿,2030年将有8亿人跻身中产阶级。印度目前的中产阶级人数约为5000万人,预计到2020年中产阶级人数达到2亿人,2030 年达到4.75亿人。同期,中国和印度的黄金消费量也会随之增加。

黄金——人民币国际化基础不可或缺的因素

任何一种货币如果想在国际化中占有一席之地,同时成为各国央行的储备货币,黄金储备是必不可或缺的因素。纵观美元和欧元的国际化进程,黄金起到了不可替代的作用。

美元的国际化就是建立在大量的黄金储备上,美国的成长史就是美联储的纳金史。19 世纪末,美国经济超过欧洲老牌强国英国、德国、法国等,美国吸纳黄金的速度也不断增加,由1980 年的209.76 吨上升到了1913 年的2293.46 吨。第一次世界大战爆发后,美国依靠出口武器吸纳了大量欧洲黄金,1930 年美国黄金储备达到了6358 吨,占世界黄金储备的38.61%;此后虽然欧洲老牌强国想通过黄金储备来恢复元气,但随之而来的美国经济危机彻底毁灭了他们的梦想,美国为挽救经济,防止黄金外流,制订了《黄金储备法案》,不但防止了黄金的流失,而且还增加了美国的黄金储备,到了1935 年美国黄金储备达到8998 吨。第二次世界大战期间,美国大发战争财,通过销售军火换回了大量黄金,1950 年美国黄金储备达到2.02 万吨,占全球黄金储备总量的65.21%,而经受战争洗礼的欧洲国家黄金储备极具下降,完全失去了国际经济话语权,到了1944 年美国通过布雷顿森林体系,建立了美元挂钩黄金,其他国家货币挂钩美元的方式建立了美元世界货币的体系,美元成为了国际储备货币。

欧元的建立是为了与美元分庭抗礼。它诞生于1974 年,运行于1979年。是欧洲各成员国按照“一揽子”货币制度分配各国所占欧元货币单位的权重。其中各国货币所占比例与本国黄金储备有密切关系。通过调查,占欧元货币单位权重较高的德国、法国、意大利等所持有的黄金也都排在各成员国前列,黄金储备决定了各国货币在欧元货币中的话语权。德国是欧洲黄金储备最多的国家,在二战结束后,其仿照美国开始大量吸纳黄金,提高德国货币在世界货币体系中的地位。欧元之所以能够在世界货币中有足够的话语权,与其庞大的黄金储备有着密切关系,欧洲央行早期要求各成员国将原始外汇储备转移至央行,并要求转移中15% 必须为黄金,这一规定确保了欧元的国际化发展。截至2010 年,欧元区黄金储备超过了美国的8133.5 吨,达到一万吨,这成为欧元挑战美元国际货币的根基。

中国目前官方公布的大陆黄金储备量为1054 吨,相比美国、欧盟,中国黄金储备占外汇储备的比例远低于65%。但是中国黄金生产连续7 年稳居世界第一,其中2013 年黄金年产量高达428.163 吨,同时中国也是黄金第一大进口国,2013年中国从香港进口黄金1958 吨,年均增长107%,中国开始重视黄金储备。黄金储备的增多能够有效降低国际汇率急剧变化的影响,当国际货币发生贬值时,各国更愿意持有实物黄金作为硬货币,也更认可其他国家黄金储备量作为货币稳定性的标杆。人民币的国际化同样需要黄金储备作为物资保障,黄金储备能够使人民币国际化的过程中解决国外不利因素对国内货币政策、金融体系的影响,能够降低庞大的外汇储备受制于美元贬值的影响,同时更能够进一步增强人民币的汇率稳定性,使世界各国逐步认可人民币的可靠性,从而加速人民币的国际化进程。

国际金价总结和预测

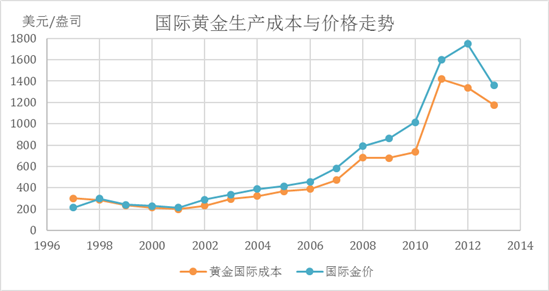

由于黄金市场长期处于“供不应求”的状态,所以造成了国际金价一直高于其生产成本价。尤其是2008年以后,中国黄金消费的激增,以及黄金在“对冲风险”中被更多的购买,使得其市场价格与生产成本价之间的差距逐渐增大,最大时一度达到400美元左右。市场价格与成本价之间的差距扩大主要是受到2008年金融危机后,各大投行和基金公司将黄金作为美元对冲工具。因为美联储推行QE后,美元一直贬值,所以很多投行经理将黄金作为通胀对冲工具以及美元的替代资产。随着美国经济复苏,对美元的对冲风险下降,黄金的投资性需求也在回落,而国际金价的溢价比重将会更多的依靠实物黄金消费,即金饰和央行黄金储备的需求来拉动。

尽管2012年以后,国际金价不断下挫,但是其仍然维持在1100美元以上,主要是因为其成本价已经上涨至了1100美元左右。所以在可预见的未来,中国城市化进程和2亿中产阶级的出现,将会继续对实物黄金构成支撑,从而逐渐弥补2008年以后,由于对美元的风险对冲下降而造成的需求下降。总体上,黄金价格在2014年的均价或维持在1230美元左右,而2015年美指的攀升或使其小幅下挫,但均价仍然会持稳1200美元以上,进入2016年中国经济若成功转型,那么金价很有可能逐渐攀升至1300美元以上,中期至2020年左右,黄金价格有望再次回升至1800美元附近的历史高位。

领峰贵金属全新推出超强巨献:领峰贵宾会「终身奖赏计划」。自2014年8月4日起,新老客户均享有交易手数终身累计的尊享礼遇,交易手数累计越多,奖赏价值越高、获赠礼品越丰富!单一循环可获礼品总值超过300万港币!活动详情及条款请点击以下网址查看:http://www.igoldhk.com/activity/rewardplan.html;或立即登入用户中心领取贵宾奖赏!

当阁下进入领峰贵金属有限公司网站,即表示自愿接受以下免责条款:

本网站的内容并不打算向用户提供买卖任何投资工具或产品之意见,或任何财务、法律、会计或税务建议,因此不应予以倚赖。任何披露数据资料乃本公司秉诚提供,并相信资料之来源可靠,但本公司不保证其准确性、完整性或合理性。本网站所载的分析师策略、观点或任何投资意见,仅供参考,均不代表本公司观点。若因其内容造成阁下直接或间接的损失,本公司概不负责。市场有风险,投资需谨慎,故本公司建议阁下在适当情况下寻求独立的专业意见。