2022年10月非农数据交易策略

今年三季度以来,各国央行货币政策不断收紧,全球利率中枢获得趋势性抬高。需求的回落,美元的不断走高叠加欧洲地缘局势的复杂变化,导致全球经济下行压力不断加大,逐渐接近衰退临界点。通胀压力虽然有所缓解,但却回落缓慢。过去的九月,黄金再创新低,一度触及1614一线后展开反弹,并迅速夺回1700重要关口。展望未来,加息与通胀的斗争仍将继续,而美国经济能否实现“软着陆”将成为黄金市场接下来的着眼点,作为线索,今晚20:30即将公布的非农数据将变得至关重要。

一、加息与通胀,决战即将来临

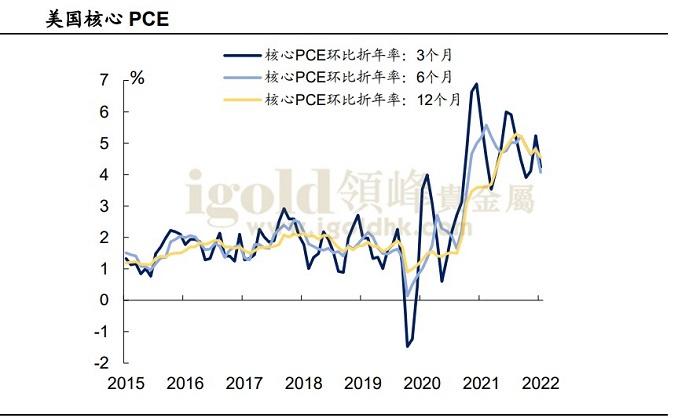

从2022年3月份美联储开启加息以来,美国通胀展现出较为强劲的“黏性”。如果分别从3个月、6个月以及12个月的美国核心PCE来看,不难发现,首先,核心通胀依旧高位运行,其次,最近3个月的PCE高于最近6个月的数据,表明近期通胀回落速率有所放缓。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

目前来看美国通胀有3大顽固症结:

①大宗商品价格仍在高位运行。今年6月份以来,大宗商品价格虽高位回落,但整体节奏相对温和。这使得目前以能源、食品为代表的大宗商品价格同比增速仍处于历史高位。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

②房租价格对核心通胀的持续输出。全球公共卫生事件后极低的利率环境,叠加“千禧一代”进入首套房购置年龄,美国地产开启新一轮“疯狂周期”。房价的上涨带动房租价格上行,而房价以及租金价格在通胀构成中的占比超过了三分之一,因此,房租价格的持续上行已经成为当下美国通胀的“中流砥柱”。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

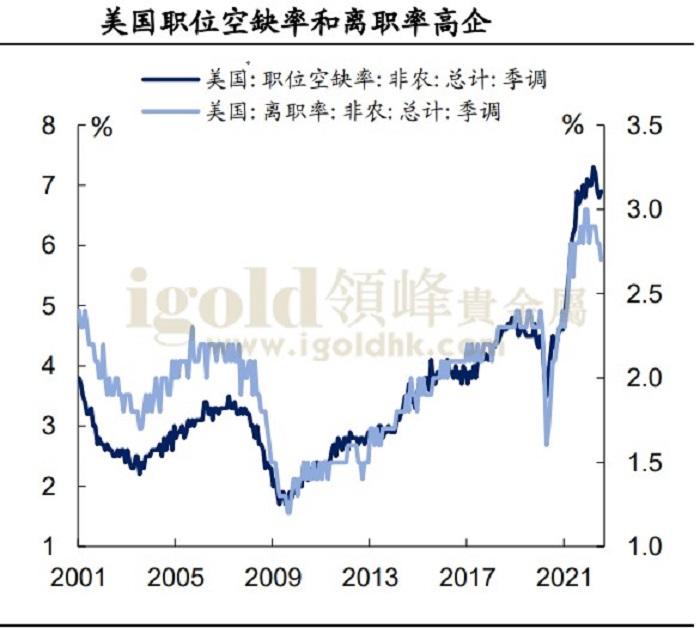

③招工难导致薪资上涨,不断推高通胀。全球公共卫生事件以来,劳动参与率的下降,使得美国就业市场也同样面临着供不应求的现象。企业不得不通过加薪来吸引更多应聘者,同时也造成了许多劳动力出于改善薪资而离职寻求新工作的现象,从而支撑薪酬居高不下。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

那么,通胀何时开始快速消退?

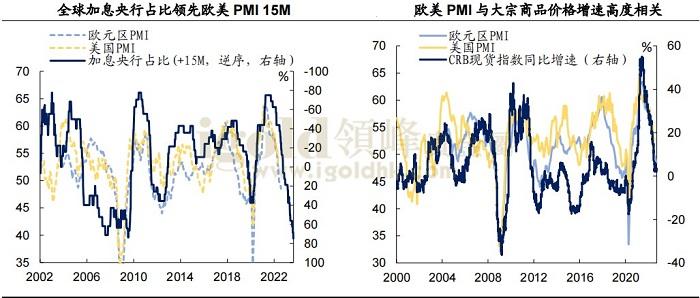

①全球加息共振,大宗商品价格仍有进一步下行空间。历史上来看,全球进入加息周期的央行比例对欧美PMI有预知作用。而由于欧美是全球消费大国,欧美PMI与大宗商品价格增速高度相关,目前,全球进入加息周期的央行数量占比高达75%,预计在未来一年,大宗商品仍将继续回落。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

②房租涨价或将见顶。伴随美联储加息,长端抵押贷款利率的上升,购房需求逐渐疲软,地产市场已经展现出了一定程度的松动。从住房租金指数来看,预计2022年4季度开始,CPI住房租金增速将逐渐放缓,而到了2023年1季度,租金增速将出现较大下行压力。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

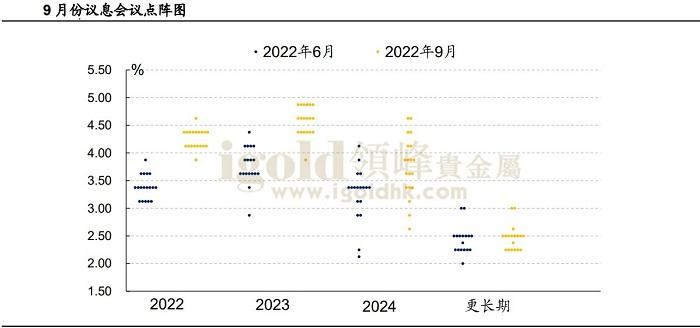

③从美联储9月利率决议来看,9月如期加息75个基点,除此之外,根据联储官员给出的点阵图显示,2023年加息的可能路径或将联邦基金利率抬升至4.6%水平,2022年底前利率将大概率突破4%。同时,美联储主席鲍威尔在会上释放出强势鹰派信号,决心快速压制通胀,甚至不惜以短期经济下行作为代价。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

综上所述,美国通胀即将迎来共振,届时通胀或将开始加速“降温”,时间节点有可能发生在2022年的四季度到2023年的一季度。若通胀回落超预期,则当下略显“鹰派”的加息预期也有望提前见顶。这将为黄金中期见底提供有力支撑。

而更为重要的是,当前美联储收紧货币政策控制通胀,是以牺牲经济为代价的,而未来经济是否会陷入衰退,将决定着美国何时结束紧缩政策,甚至转向降息,而这才是黄金未来能否见大底的最为关键的因素,而想要一窥究竟,劳动力市场的表现,将成为重要的风向标。

二、就业,美国经济的灯塔

回顾上月公布的8月美国非农就业数据可以看到,非农就业人数增加31.5万人,失业率3.7%,劳动参与率为62.4%,平均每小时工资同比5.2%。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

8月失业率与劳动参与率的上升较超预期,表明美国劳动力市场有降温迹象。然而从7月的美国用工需求再度上升的情况来看,美国劳动力供需缺口实际上较6月有所扩大。虽然本月劳动参与率的上升喜人,劳动力人口较7月上升了近80万人,但当前的供需缺口也依然在480万人左右的高位。劳动参与率距离全球公共卫生事件前63%以上的水平仍有一定距离,劳动力市场依然紧张。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

结合用工需求的扩张和劳动力缺口的情况来看,目前薪资上涨趋势未见明显缓解。目前供需缺口依然较大,8月的平均时薪继续上升至32.36美元/小时,平均时薪增速依然在5.2%的高位,而跳槽员工薪资增速已达6.7%,明显超出美联储2%的通胀目标水平。

(注:交易数据仅作为交易密集度的一个反映,不作为真实交易数据解读,数据来源网络相关统计。)

本月非农数据我们需要密切关注两个方面:

①需要密切关注劳动参与率与平均时薪的变化,这关系着未来通胀走势。从前文中不难看出,随着美联储的加息不断深入,房地产市场正在进入寒冬,随之而来的是房价的下跌以及租金的回落,而大宗商品价格也随着全球加息步伐导致的欧美PMI下降而导致未来会延续下行,如果本月公布的非农数据劳动参与率超预期增加而平均时薪回落,则表明通胀预期将会回落,这会大幅降低美联储鹰派加息预期,利多黄金。

②需要密切关注非农就业人数以及失业率的变化,近期美国制造业数据不断走弱,如果经济数据的走弱开始传递到就业市场,造成显著的失业率抬升,则市场对于美国未来陷入衰退的预期时间将会提前,而这将会关系到本轮加息的终点利率,甚至未来重启降息周期的时间节点。

三、ADP数据回顾

10月5日周三,美国9月ADP就业数据显示,当月美国就业人数增加20.8万人,高于市场预期的增加20万人,和前值13.2万人。

周三当天技术面给出1707多单和1731空单策略建议,因ADP数据中薪资增速放缓,即使公布值略高于预期,黄金仍在数据公布后出现小幅走低大幅反弹之态,建议多单成功第一目标止盈。

值得注意的是,自2021年夏季以来一直保持两位数同比增长的换工作薪资增加幅度,在9月开始失速。换工作后,这些雇员的年薪增长了15.7%,低于8月份修正后的16.2%,同比减速为三年来最大。薪资增速的放缓减弱了未来通胀预期,如果今晚20:30非农数据公布的平均薪资同样下滑,则可能会削弱美联储未来加息节奏。

四、非农数据攻略

进入非农周以来,价格在周一周二加速上行并创出新高1730.0后,周三震荡回落并借助ADP数据短线回踩后再度反弹。目前黄金整体方向仍在多头趋势之中,因此短线寻找支撑低位做多是顺势最优思路,如果黄金在数据前回落,则重点关注下方关键支撑位附近寻找探底回升的概率。下方重点关注1695.0一线支撑,上方关注1729.0一线重要压力。

本次非农数据,市场预期为25.0万人,前值31.5万人。建议投资者们重点关注晚间20:30公布的非农数据,根据实际盘面情况适宜操作,具体可参考以下操作思路:

1.如果今晚非农就业人数高于前值31.5万人数据上利空黄金,黄金出现下跌的概率较大。建议以1729.0作为压力位,轻仓尝试空单,止损在1739.0,目标看1715.0--1695.0附近。稳健的投资者,可以等待行情上冲至1745.0一线受阻后再尝试空单,止损在1755.0,目标看1730.0—1695.0附近。具体可参照下图的作空思路。

2.如果今晚非农就业人数低于预测值25.0万人,数据上利多黄金,黄金有望出现上涨,借助当前技术面走势,那么考虑在1695.0附近尝试多单,止损在1685.0下方,目标1710.0--1745.0附近,稳健的投资者,可以等待行情下跌至1685.0一线获得支撑再尝试多单,止损在1675.0,目标看1700.0—1730.0附近。具体可参照下图的作多思路。

3.如果今晚的非农就业人数在预期和前值之间,整体黄金以震荡为主,可以考虑低多高空的震荡策略,参照当前上方1729.0附近尝试做空,下方1695.0附近做多。

有关非农行情的具体分析将在今天(10月7日)晚间20:30实时盘面跟进解读,敬请关注领峰贵金属黄金实况讲堂。

【以上观点建议,仅供参考,不代表公司立场,据此交易,风险自担。建议投资者朋友保持乐观谨慎态度,根据具体盘面来具体分析应对。】